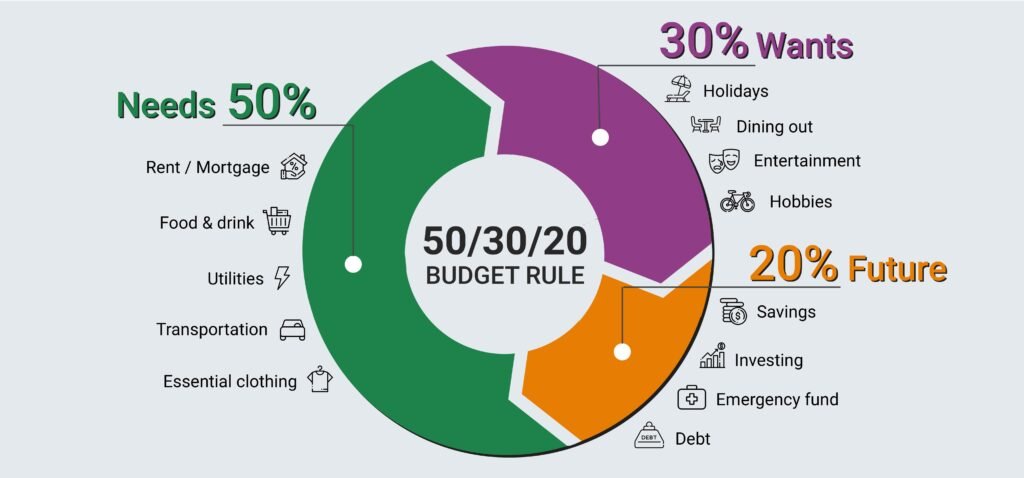

Die 50-30-20 Budgetregel ist eine der einfachsten und zugleich wirkungsvollsten Methoden, um persönliche Finanzen zu strukturieren. Sie teilt das Einkommen in drei klare Kategorien: 50% für notwendige Ausgaben, 30% für Wünsche und 20% für Ersparnisse oder Schuldentilgung. Aus meiner Erfahrung als Berater in verschiedenen Branchen habe ich gesehen, wie diese Regel Menschen Orientierung gibt – von Berufseinsteigern bis zu Führungskräften, die endlich ihre Ausgaben kontrollieren möchten.

Vor einigen Jahren habe ich mit einem Kunden gearbeitet, der trotz hohem Gehalt immer „am Limit“ war. Als wir die 50-30-20 Regel eingeführt haben, konnte er innerhalb von 12 Monaten nicht nur seine Konsumschulden abbauen, sondern auch ein Notfallpolster anlegen. Das Prinzip ist simpel, aber die Umsetzung scheitert oft an Disziplin.

Im Folgenden gehen wir Punkt für Punkt durch, wie die Regel funktioniert und wie sie sich in der Praxis umsetzen lässt.

1. Die Grundlagen der 50-30-20 Budgetregel

Die Regel basiert auf einem klaren Dreiklang: 50% für Notwendiges, 30% für persönliche Wünsche und 20% zum Sparen oder Schuldenabbau. Das klingt nach einer simplen Formel, aber in der Praxis muss jeder definieren, was für ihn „notwendig“ oder „Luxus“ bedeutet.

In meinen 15 Jahren als Führungskraft habe ich gesehen, dass die meisten Privatpersonen ihre Fixkosten unterschätzen. Viele zählen Abos, die sie selten nutzen, zu „Grundausgaben“. In Wahrheit sind das eher Wünsche. Wenn man hier ehrlich ist, gewinnt man sofort Klarheit.

Der zweite Schritt ist Konsequenz. Budgetierung ist wie Training: Man sieht die Erfolge erst nach Monaten, nicht sofort. Wer die Regel einmal pro Monat überprüft, gewinnt Kontrolle statt Schuldgefühle.

Und noch ein Punkt: Diese Regel ist kein starres Dogma, sondern eine Orientierung. Gerade in wirtschaftlich unsicheren Zeiten kann es sinnvoll sein, die 20% Sparquote höher zu setzen und temporär die Wünsche zu reduzieren.

2. Die 50% für notwendige Ausgaben

Die Hälfte des Nettoeinkommens sollte in Grundausgaben wie Miete, Lebensmittel, Energie, Versicherungen und Transport gehen. Hier sind viele überrascht, wie knapp das wird.

Ich erinnere mich an einen jungen Manager, der in einer teuren Großstadt lebte. Bei ihm lagen die Fixkosten bei fast 70%. Das zerstörte jegliche Sparbemühungen. Die Lösung war ein Umzug in ein kleineres Apartment, was er zunächst als Rückschritt empfand. Doch innerhalb eines Jahres war er schuldenfrei.

Mein Rat: Dokumentieren Sie drei Monate lang alle Fixkosten. Manchmal finden sich Positionen, die man ohne Qualitätsverlust reduzieren kann. Stromanbieterwechsel, Versicherungspakete oder ein effizienteres Auto können tausende Euro im Jahr sparen.

Was die 50% nicht abdecken sollte, sind Lifestyle-Ausgaben wie Streaming-Abos oder Fitnessstudios. Das gehört in die 30%. Wer diese klare Trennung einhält, schafft die Basis für Stabilität.

3. Die 30% für persönliche Wünsche

Hier liegt die größte Versuchung – und die größte Chance. Mit 30% des Einkommens definiert man, was „Genuss“ bedeutet. Reisen, Restaurantbesuche, Shopping, Hobbys – all das fällt hier hinein.

Vor einigen Jahren habe ich mit einem Vertriebsteam gearbeitet, das Boni sofort in Luxusgüter steckte. Sie hatten keine Rücklagen, aber die neueste Technik auf dem Tisch. Als wir die 30%-Regel strenger einführten, blieb immer noch genug für ein gutes Leben, aber der finanzielle Stress verschwand.

Mein Tipp: Sehen Sie die 30% als bewusst gesetzte Grenze, nicht als Muss. Viele geben unkontrolliert aus, weil sie keinen Rahmen haben. Mit der Budgetregel erkennt man, wann Genuss in Übermaß kippt.

Wichtig ist, die Wünsche nicht zu verteufeln. Gute Restaurants oder Reisen sind keine Verschwendung, wenn sie im definierten Rahmen bleiben. Sie sichern Lebensqualität ohne Schuldgefühle.

4. Die 20% für Ersparnisse und Schuldenabbau

Dieser Block entscheidet, ob man langfristig finanziell frei wird. Die 20% gehen in Rücklagen, Investitionen oder die Tilgung von Krediten.

Ich erinnere mich an die Jahre 2009–2011, mitten in der Finanzkrise. Die Kunden, die damals liquide Reserven hatten, konnten Chancen ergreifen, während andere kämpfen mussten. Einige kauften Unternehmen oder Immobilien zu günstigen Preisen – weil sie diszipliniert gespart hatten.

Heute empfehle ich stets einen mehrstufigen Ansatz: Zuerst Schulden mit hohem Zinssatz tilgen, dann einen Notgroschen für 6 Monate Lebenshaltungskosten anlegen, und schließlich langfristig investieren.

Die 20% sind also kein „Extra“, sondern der Unterschied zwischen Überleben und Freiheit.

5. Typische Fehler bei der Budgetregel

Was ich in der Praxis sehe: viele sortieren Ausgaben falsch ein, überschätzen ihre Sparquote oder geben die Regel komplett auf, sobald ein Ausnahme-Monat kommt.

Ein besonders extremes Beispiel: Ein Kunde zählte sein Leasingfahrzeug zu den „Investitionen“, weil er es für geschäftlich hielt. Realität: Das Auto war ein Konsumgut, das sein Budget belastete.

Der zweitgrößte Fehler ist Perfektionismus. Wer erwartet, dass jeder Monat exakt 50-30-20 eingehalten wird, gibt frustriert auf. Aus meiner Erfahrung reicht schon eine 80%-ige Disziplin, um enorme Ergebnisse zu erzielen.

Was also funktioniert: Regeln flexibel interpretieren, aber die Grundidee nie loslassen.

6. Anpassung an unterschiedliche Lebenssituationen

Die 50-30-20 Regel ist keine Einheitslösung. Familien, Singles, Berufseinsteiger oder Menschen in Krisen müssen sie individuell anpassen.

Als Vater von zwei Kindern weiß ich, dass Familienkosten oft über 50% liegen. Da hilft nur, die Wünsche kürzer zu halten oder zeitweise die Sparquote zu reduzieren. Umgekehrt können Berufseinsteiger ohne Verpflichtungen mehr als 20% sparen.

Die eigentliche Stärke der Regel liegt darin, Bewusstsein zu schaffen. Man erkennt sofort, wo man überzieht. Selbst in Krisenzeiten – etwa Jobverlust oder Inflation – bleibt sie ein Kompass, auch wenn die Zahlen verschoben werden.

7. Vorteile der 50-30-20 Regel

Die Klarheit ist der größte Gewinn. Statt einem Wirrwarr aus Kreditkarten, spontanen Ausgaben und schlechten Gewohnheiten gibt es eine einfache Struktur.

Unternehmen arbeiten mit Budgets genauso. Ich habe in meinem Beratungsalltag erlebt, dass sogar Teams vom privaten Prinzip lernen. Klare Aufteilung der Ressourcen schafft Freiräume – im Business wie im Leben.

Ein zweiter Vorteil: Schuldgefühle verschwinden. Wer 30% für Wünsche ausgibt, tut das bewusst und nicht heimlich. Gleichzeitig weiß man, dass genauso viel zum Vermögensaufbau fließt.

Diese psychologische Komponente ist fast wichtiger als die Mathematik.

8. Grenzen der 50-30-20 Regel

Was viele verschweigen: Die Regel funktioniert nur, wenn das Einkommen nicht zu niedrig ist. Wer bereits 70% oder mehr für Fixkosten braucht, kann sie nicht 1:1 umsetzen.

In solchen Fällen ist der erste Schritt nicht die Regel, sondern Einkommenssteigerung – sei es durch Jobwechsel, Weiterbildung oder Nebeneinnahmen.

Zweitens: Die Regel ist nicht für Unternehmer 1:1 anwendbar. Selbstständige haben schwankende Einkommen, daher muss die Sparquote variabel sein.

Kurz gesagt: Die 50-30-20 Regel ist ein Kompass, kein Allheilmittel. Aber sie liefert eine Basis, auf der man aufbauen kann, wie es Finanztip ebenfalls betont.

Fazit

Die 50-30-20 Budgetregel ist simple, aber nicht simpel. Sie bietet eine Struktur, die in unterschiedlichsten Lebenssituationen Orientierung gibt. Meine Erfahrung zeigt: Wer sie ernst nimmt, gewinnt Klarheit, Freiheit und langfristige Stabilität.

Der Bottom-Line: Die Regel ersetzt keine Disziplin, aber sie gibt ihr eine Richtung.

FAQs

Was ist die 50-30-20 Budgetregel?

Die Regel teilt das Nettoeinkommen auf: 50% für notwendige Ausgaben, 30% für Wünsche und 20% für Sparen oder Schuldentilgung.

Funktioniert die 50-30-20 Regel für alle?

Nicht für alle Lebenssituationen. Familien, Geringverdiener oder Selbstständige müssen sie oft anpassen.

Wie beginne ich mit der 50-30-20 Regel?

Starten Sie mit einer dreimonatigen Ausgabenanalyse, um Ihre Kostenblöcke realistisch zu erfassen.

Kann ich mehr als 20% sparen?

Ja, besonders Berufseinsteiger oder Personen mit hohen Einkommen können weit über 20% zurücklegen.

Was passiert, wenn ich die 30% Wünsche überschreite?

Dann sollte im Folgemonat gegengesteuert werden, um das Gleichgewicht zu halten.

Gehören Versicherungen zu den 50%?

Ja, essenzielle Versicherungen wie Haftpflicht oder Krankenversicherung zählen zu den Grundausgaben.

Sind Kredite in den 20% enthalten?

Ja, Tilgungen auf Schulden fallen in die Spar-/Schuldenkategorie.

Funktioniert die Regel auch bei schwankendem Einkommen?

Mit Einschränkungen. Selbstständige sollten Durchschnittseinkommen kalkulieren, um monatlich eine Quote einzuhalten.

Kann ich die Regel auch auf Firmenbudgets anwenden?

Ja, als Denkmodell: 50% für Betriebskosten, 30% für Wachstum, 20% für Rücklagen.

Welche Fehler passieren am häufigsten?

Falsche Kategorisierung und Perfektionismus. Flexible Umsetzung ist erfolgreicher als starres Festhalten.

Wie lange dauert es, bis man Ergebnisse sieht?

Meist 6–12 Monate, abhängig davon, wie diszipliniert man bleibt.

Was unterscheidet die 50-30-20 Regel von anderen Budgetmethoden?

Ihre Einfachheit – keine komplizierten Tabellen, sondern nur drei klare Kategorien.

Ist die Regel veraltet?

Nein, sie ist zeitlos. Auch in Zeiten von Inflation bleibt sie als Orientierungsmodell nützlich.

Kann ich mehrere Regeln kombinieren?

Ja, z. B. 50-20-30 oder 70-20-10 Varianten, je nach Lebenssituation.

Wie motiviere ich mich, die Regel einzuhalten?

Indem Sie konkrete Ziele festlegen, wie eine Reise oder ein Immobilienkauf. Das gibt Disziplin einen Sinn.

Sollte ich die Regel monatlich oder jährlich anwenden?

Monatlich ist ideal, aber quartalsweise Kontrolle kann ebenfalls funktionieren.